AMZCFO「www.amzcfo.com」自2013年至今,专注跨境财税规范服务10年;旗下拥有专注跨境电商海内外税务的嘉德润沣税务师事务所、亚马逊财务管理公司等团队。AMZCFO携手海内外会计师、税务师、律师,依托多年一线实操经验,着力打造跨境财税全球合规化的生态圈,为跨境电商提供财税合规顾问、股权激励、课程培训、香港及海外财税、境内财税等服务。

(一)一般规定

根据进口产品的性质,按照从量或从价标准征收联邦关税。

进口产品的应税价值是到岸价(CIF),而且是该产品或类似产品在进口当时的一般“公开市场”价格。

发票上显示的价格是普遍接受的正常价格。但进口总量中约10%是按照最低价值或基准价格标准进行估价的。

(二)巴西税务合规计划(Remessa Conforme)

税改后,巴西对当地美客多、亚马逊、Shopee、速卖通、SHEIN等平台的跨境包裹,统一征收17%的商品和服务流通税(ICMS)。具体而言,50美元以下的跨境包裹可免关税,但需要缴纳17%的ICMS税;50美元及以上的跨境包裹要缴纳60%的关税,并叠加17%的ICMS税。

(一)一般规定

ICMS是一种增值税,即之前交易产生的ICMS可以用于抵扣后续交易产生的增值税,对产品流通、提供任何城际服务,或州际运输服务和通信服务征收。该税种也适用于海外进口商品。

在宪法规定的限额内,ICMS按各州的法规管理秩序。各州的财政部门负责征收管理。根据巴西联邦各州之间的具体协议,州政府可以给予ICMS免税、降低税基、核定扣除及其他税收优惠。

(二)纳税人

(三)应税对象

一般来说,ICMS的征税对象是产品供应、城际和州际运输服务、通信服务以及进口产品。销售产品附带提供的服务,且ISS不适用于该项服务,则需要缴纳ICMS。以下事项被认为是应税交易:

产品的寄售、转移和销售;

产品从一个场所转移到同一纳税人位于不同州府的另一个场所;

转移使用未超过12个月的固定资产,但资产退回原始场所或同一所有者的其他场所除外;

商品发货同时也附带提供服务,且服务要么未包含在116/2003号补充法律规定的名单中(ISS的应税服务名单),要么服务的征税遵从特别规定(如在餐厅、酒吧、咖啡屋和类似场所中销售食品和饮品);

从巴西其他州府进入纳税人场所的产品,并将用于消费或用作固定资产;

在政府主办的拍卖会上购买被没收的进口产品或商品;

开始任何方式(包括高架桥)州际或城际运输服务;

任何形式的通信,可以通过任何程序(即使从境外发起或提供)发生、制作、传播、转播、重播、扩大、接收、放送或披露;

商品由场所所有人(该所有人是纳税人)进入纳税人的商业、工业或制造场所。

(四)纳税地点

各州府对其区域内提供产品和州府区域内的城际运输和通信服务征收增值税(ICMS)。

对于进口交易,产品供应的纳税地点是产品实际入境的地点。对于州际供应,当购买者使用这些产品用于其应税交易时(即产品再销售),由发货州按一定税率对州际交易征税,根据地区不同税率可能为7%或12%(某些情况可能适用单一税率4%)。但是,目的州有权取得补充ICMS(“ICMS Complementar”),根据涉及的州不同按一定税率征收,由购买者缴纳。

(五)纳税义务发生时间

(六)应税金额

提供产品和服务的应税金额是交易的总对价,包括ICMS和其他相关税金、附带费用(如佣金和运输、保险和广告费用)及与价格直接相关的补贴。进口产品的应税价值是到岸价(CIF)加上适当的IPI和关税及其他对进口产品征收的进入税(不包括ICMS)。

(七)税率

当收货人是最终消费者时,州际供应和涉及多个州供应的最高税率为18%

(八)进项税抵扣

在计算应纳税额时,进项税可以用于抵扣销项税,所以,实际上只对纳税人提供的增值部分征税(巴西称作非累积原则)。

纳税人可以将纳税期限内采购或进口货物支付的进项税(无论是同一州还是其他州)用于抵扣ICMS销项税。根据联邦宪法,除非另行规定(即出口),用于免税和非征税交易的进项税不得抵扣。但是法院曾判定,因进口免税而不得抵扣的ICMS可以用于抵扣提供相关产品所产生的负债。

(九) 税款计算

例:采购:卖家在圣保罗,现在从工厂购买含税总价R$100的商品,那么这100雷当中就有100*18%=R$18,是我们支付的ICMS,故我们将获得R$18的Crédito(可抵扣税款)。

销售:卖家将该商品以R$150的价格出售给消费者,那么这R$150当中,有150*18%=R$27 ,是我们应缴的ICMS。实缴:我们最终需要支付的ICMS为27-18=R$9。应缴:政府获得的ICMS总额为18+9=R$27,与开票时产生的Débito一样。

在此过程中,每一笔交易都会产生一次Débito和Crédito, 带来很多不便,于是就产生了ICMS的代缴制度。即从生产商或进口商收取全部或部分商品的ICMS,并在销售环节对最终消费者收取较低的税率。旨在简化税收征收程序,减少逃税,并确保税收的有效征收。例:政府基于不同商品的生产成本或进口价值,以及一系列附加值,例如分销商的利润、税款、运输等,为其定一个MVA(Margem de Valor Agregado,附加值幅度),这样在商品出厂时就能一次性征收ICMS,不用担心在商品流转的时候有逃税的情况。售价比政府预期售价低了,再进行退税申请。

(十)进口ICMS计算

以Rio Grande do Sul州为例(ICMS税率为18%),得出计算基础,即由总成本除以(1-18%),然后,我们将进行以下计算细化如下:

总计:商品价值+进口税+PIS+Cofins+杂项支出,例如运费,假设这个总数值为R$25,000计算依据:R$25,000÷0.82=R$30,487.80然后,最终计算出的此进口产品的ICMS税值为:R$30,487.80x18%=R$5,487.80。

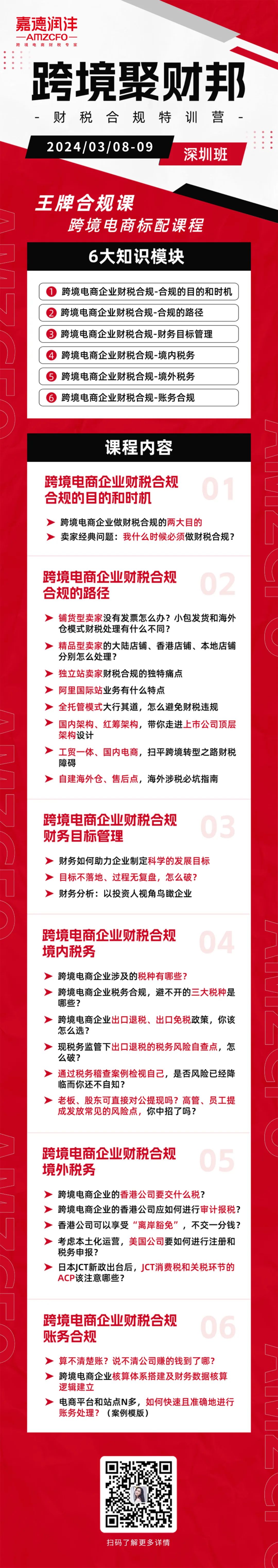

作为一家专业的财税服务机构,除了我们的公众号,我们还有王牌合规课程:跨境聚财邦(跨境电商标配课程)。也期待小伙伴们可以来到我们的课程,一起学习财税合规6大知识模块。我们课程将于2024年3月8-9日开课,欢迎广大有兴趣的跨境小伙伴参与报名。

更多跨境电商财税服务咨询,请联系我们